隨著 PC 市場縮減,另一方面智慧型手機及平板電腦興起,加上雲端運算需求增加, DRAM 廠商為提升營利,標準型記憶體產出比例呈現逐年減少,並將產能轉移至毛利較高的伺服器記憶體及行動式記憶體。據市場調查機構 DRAMeXchange 表示, 2013 年伺服 器記憶體及行動式記憶體總產出比重將超過四成,高過於標準型記憶體的位元產出量,正式成為供應主流。

目前 PC DRAM 供過於求嚴重,價格自今年七月起持續下探,甚至已跌過成本價,雖然 DRAM 產業已經逐漸往寡佔市場發展,但為了維持產能利用率,仍以 生產標準型記憶體為多數,因此價格難以回升,令廠商營利受到影響。相反,伺服器記憶體因雲端市場需要大增,而行動記憶體又受惠智慧型手機及平板電腦興起,使其需要上升,同時由於供應不如標準型記憶體般過量,毛利也較高,因此不少一線廠商已紛紛提升 伺服器記憶體及行動式記憶體產能比重。

雲端應用帶動伺服器記憶體需求

目前,三星半導體於伺服器記憶體中穩佔 60% 市佔率,韓商 SK Hynix 與美系廠商美光半導體分別於市佔率中排行二、三位,不少廠商也正積極準備加入市場,預期未來供應將會大幅提升。自今年下半年起,受惠於 4Gb 顆粒逐漸轉趨成熟, 8GB 模組正式成為供貨主流,底前可望最低達到約美金 40 美元水位,同時單機 DRAM 搭載量將可望由今年的 43GB 成長至明年的 50GB 以, 16GB 記憶體模組的生產數量亦逐步提高,預計 2013 下半年將正式成為出貨主流, 16GB 的售價可望降至美金 60 至 70 美元之間。

雖然伺服器記憶體設計與封裝型態與 PC DRAM 接近,價格走勢與標準型記憶體通也同樣有關連,漲跌勢態將與標準型記憶體接近,但變化較為緩慢,儘管目前標準型記憶體已接近無利可圖的形勢,但預期 2013 下半年 16GB 伺服器記憶體較標準型記憶體有更多獲利空間,因此部份記憶體廠商已將伺服器記憶體設定為最優先的產品類別,預估將在 2013 年陸續轉至 20nm ,進一步改善成本結構,以期提升更大獲利空間。

TrendForce 預估,由於成本結構的差異過大,在短時間內將帶動另 一波更大幅度的減產潮,標準型記憶體至 2013 年預估更會進一步的下滑至不到產出的四成,位元出貨與今年相較反而呈現負成長,是 PC DRAM 生產數量首度衰退的一年。

LPDDR3 將是行動式記憶體展重點

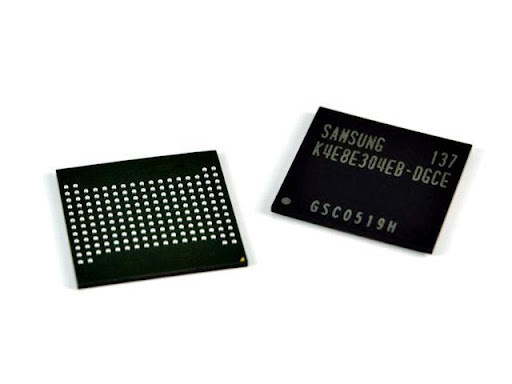

行動式記體方面,同樣以三星半導體最為強大,市佔率也超過 60% , SK Hynix 、 Elpida 、 Micron 等競爭較為激烈,同時亦造成平均銷售單價跌幅加劇, 2012 年平均以每季至少 10% 的速度迅速下滑,但由於 2013 年智慧型手機出貨量預估達到 830 萬台以上的 30% 增長,加上單機記憶體搭載量提升,平板電腦以及 Ultrabook 新機種也將持續上市,可帶動行動式記憶體需求增加,因此對廠商來說仍是重點戰場。

同時,預期 2013 年的行動式記憶體市場亦有多元化的走勢,其中 LPDDR3 將是各家產品發展的重點,其運作時脈比 LPDDR2 進一步提升,而且功耗差距不多,預期除了智慧型手機以及平板電腦以外,高端 Ultrabook 也會廣泛採用,因此其發展將迅速成長,預估 2014 年將成主流。

除了 LPDDR3 外,行動式記憶體與 eMMC 相結合的 eMCP 封裝由於相對具有成本優勢,亦有效的縮短客戶的驗證時程,因而受不少客戶青睞,預估在行動式記憶體的比例將大幅提升,至 2013 年年底預計將有 40% 以上的佔有率,將成為各家 DRAM 廠競逐的重點產品之一。按目前兩大韓系大廠在 eMCP 技術中最為成熟,加上寡佔市場型態下其價格下跌應不顯著,但預期明年起更多廠商加入後, 2013 年下半年度的跌價將會加速。

綜合整個記憶體市場勢態發展,據 DRAMeXchange 估計, 2013 年 DRAM 產業版圖將會恆者越大,由其在製程技術擁有優勢的 DRAM 廠較其他競爭對手領先超過二個世代,三星半導體將奪去近二分之一的產業營收,不過在三星早前宣佈將 2013 年總資本支出將會降低一半下,可見對後市態度甚為保守,但分析也指出三星態度轉趨保守對長期產業的均衡有穩定效果,後續 DRAM 產業的營收與獲利與否,將視乎剩餘產能的退出或轉型,以及 DRAM 產業的版圖在進入 EUV 時代後才可明朗。

.[數碼新聞]2013年DRAM產業走向新形態 非標準型記憶體生產比重進一步擴大

http://digitalocal.blogspot.com/2012/10/2013dram.html